1

重估软件

-

净新增 ARR:季度新增 ARR 等于新客户 ARR + 扩张 ARR – 流失 ARR。对于软件公司而言,其销售能力可以随季度而增长(通过增加更多销售人员),因此每个季度的净新增 ARR 也能够保持增长。如果不是,意味着公司的生产力出现了一定的问题。当观察第三季度的数据时,各季度净新增 ARR 显然正在减缓。下图显示了第三季度净新增 ARR 减去前四个季度的平均净新增 ARR 的值。值为负则说明第三季度的净新增 ARR小于前四个季度的平均值。可以看出大多数公司的第三季度净新增 ARR 都小于前四个季度的平均水平。

-

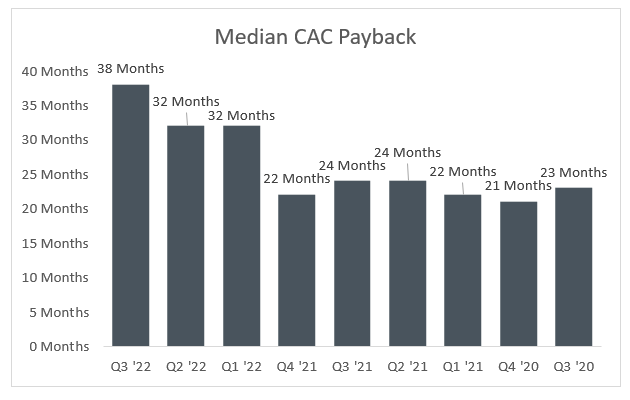

投资回报期变长:从整体来看,软件类公司在第三季度获得新增 ARR 方面的效率较低。下图显示了在过去 9 个季度,软件行业经毛利率调整后的投资回报期中位数。通常情况下,投资回报期的中位数为 20 个月,但在上一季度,投资回报期的中位数上升至 38 个月。鉴于过去 18 个月的招聘趋势,这一结果并不令人感到意外。

-

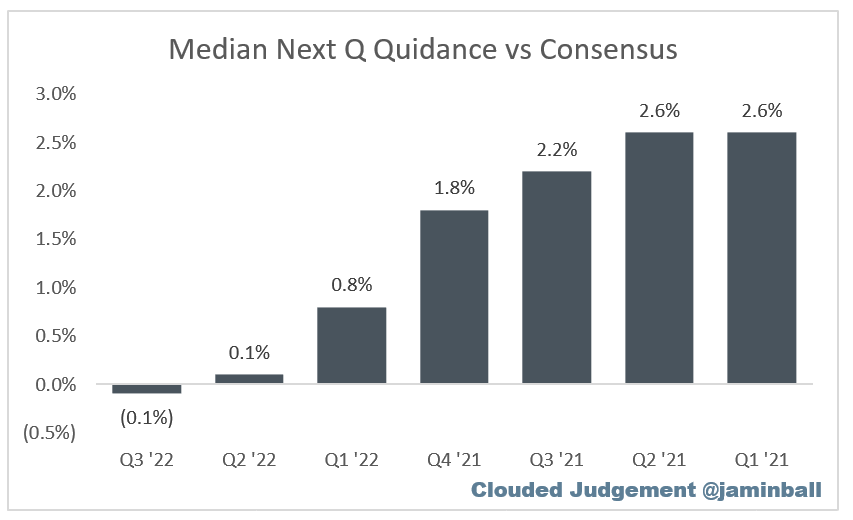

公司的指导性意见: 通常,当软件公司为即将到来的季度提供指导意见时,大约会有 75% 以上公司的指导意见会超过下一季度的普遍预期。“指导性上调”的中位数比普遍预期高出2.5-3%。在第三季度,只有 47% 的公司将第四季度的指导意见超过普遍预期。第四季度指导性收入增长的中位数实际只有 0.1%,低于第四季度的普遍预期。下图显示了相对于过去几个季度的普遍预期,中位数变化情况。如图所示,过去几个季度的指导性意见明显变弱。

-

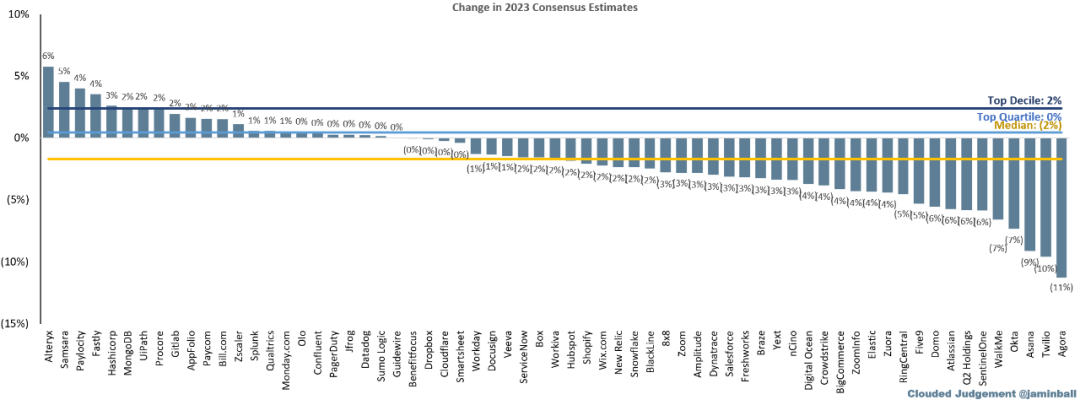

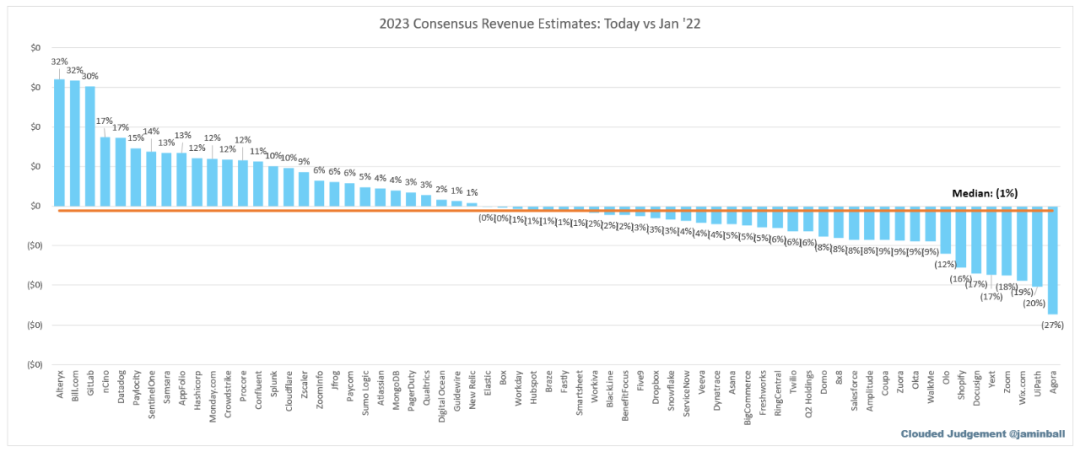

2023 年的预测收入:下图显示了各公司对 2023 年的预测,多数公司对 2023 年的收入都有所下调。在第四季度财报披露后,这一趋势或将继续。

1

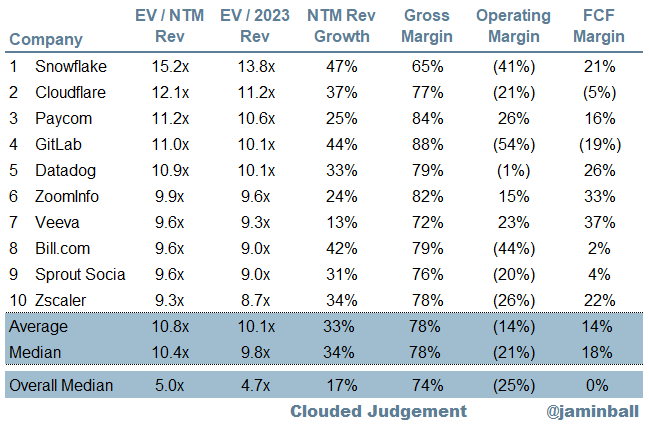

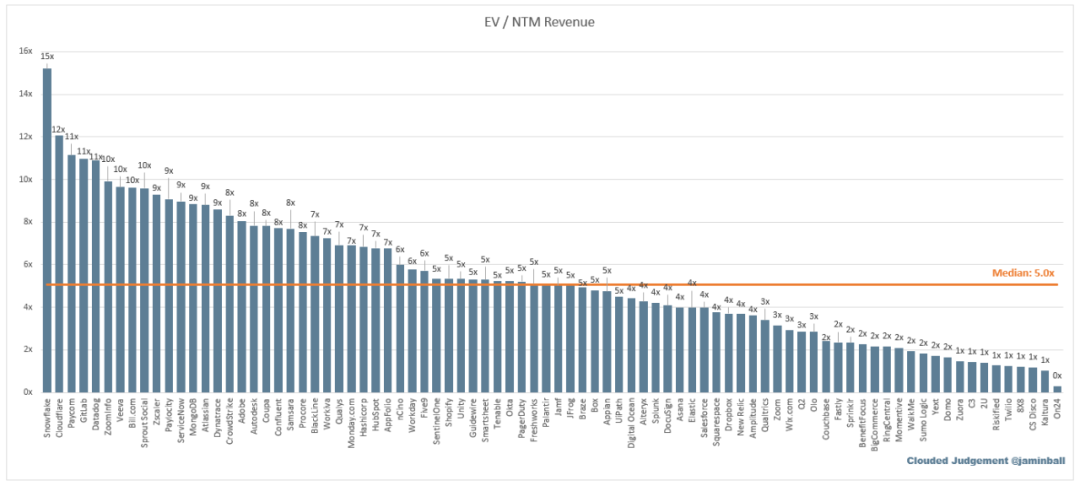

EV/NTM 收入倍数前 10 名

1

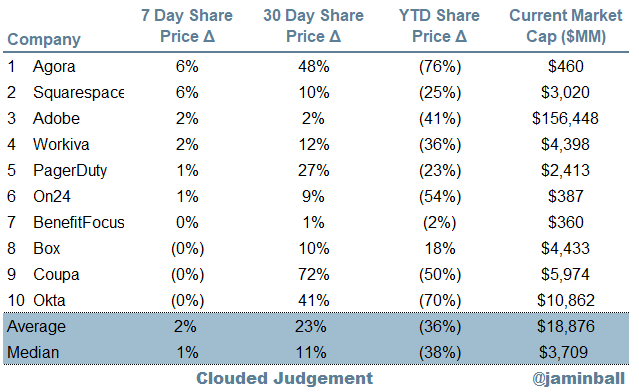

前 10 公司每周股价走势

1

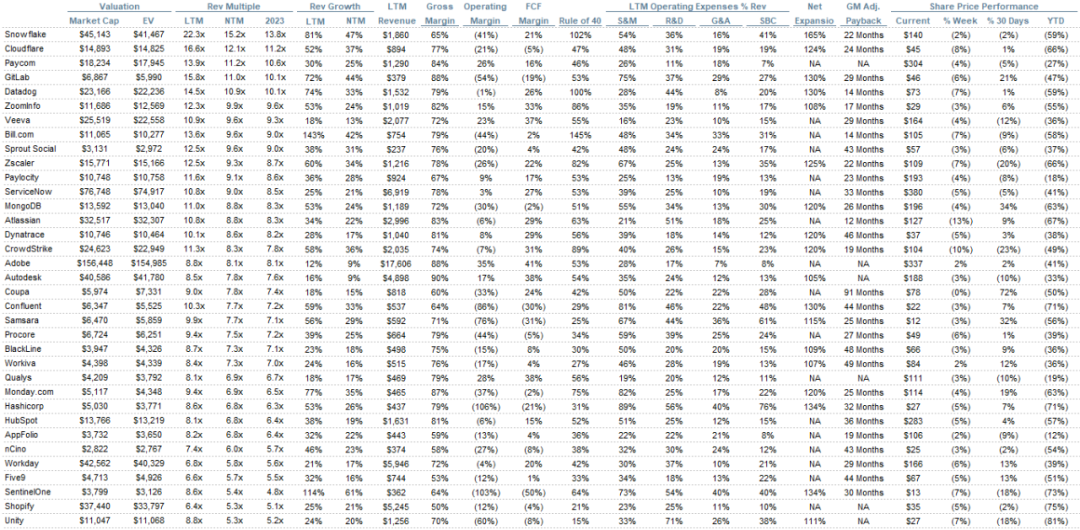

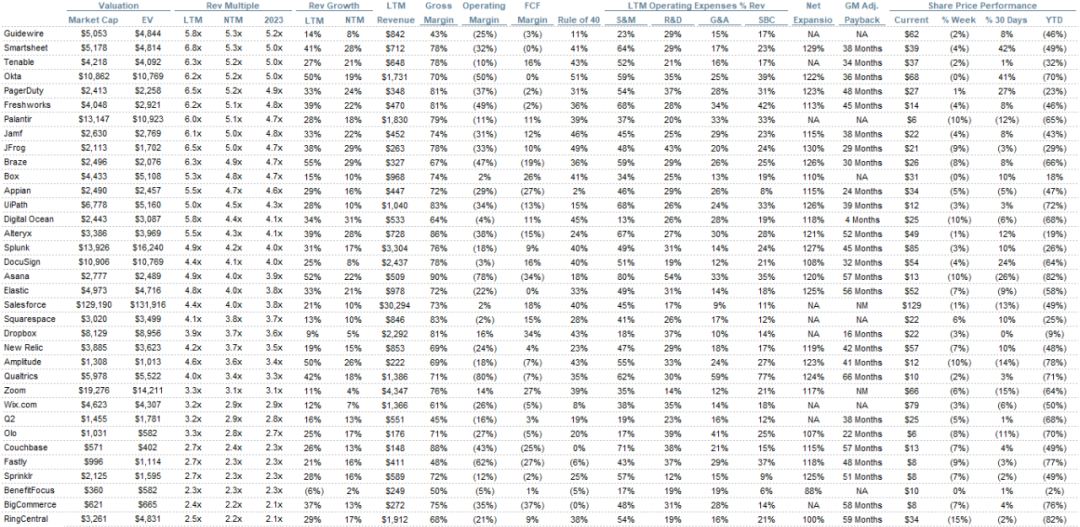

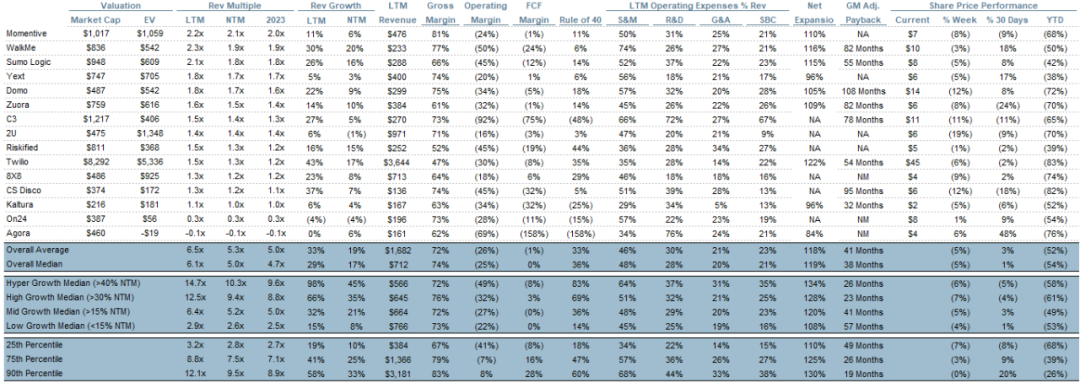

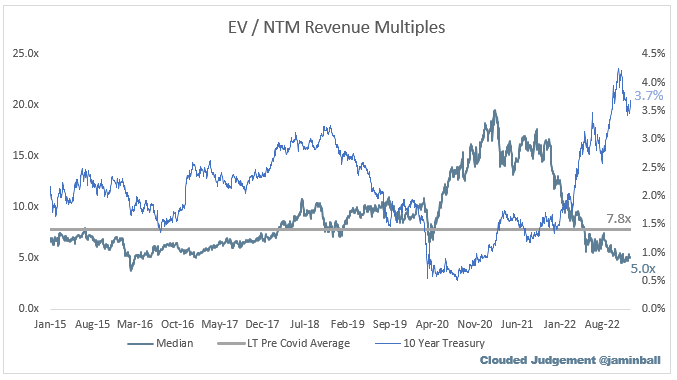

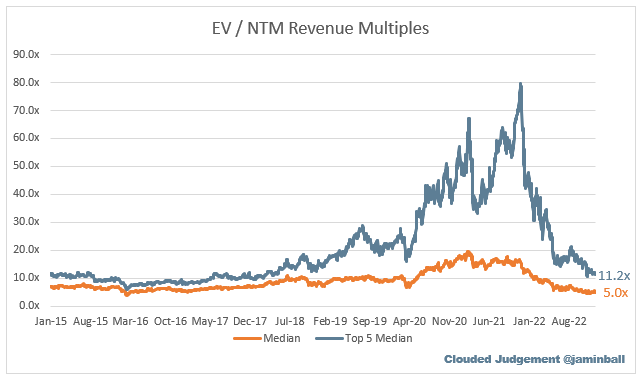

估值倍数更新

SaaS 企业通用的估值体系是其营收的倍数 —— 美股是用其未来 12 个月的预测收入。

由于大多数软件公司都没有实现盈利,或者产生正向 FCF(衡量整个行业的唯一指标)。

即使是 DCF 也充满了长期假设。

SaaS 企业的特点是,早期的增长会带来之后

年份的利润。

以下的估值倍数是根据企业价值(市值 + 债务 – 现金)/ NTM 收入来计算的。

-

整体中位数:5.0x -

前五名企业中位数:11.2x -

10 年期利率:3.7%

-

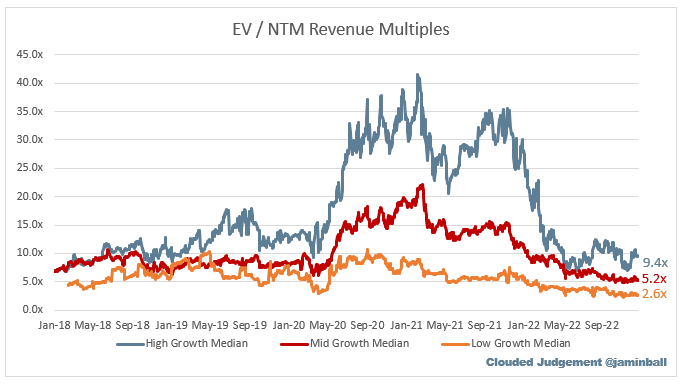

高增长中位数:9.4x -

中增长中位数:5.2x -

低增长中位数:2.6x

1

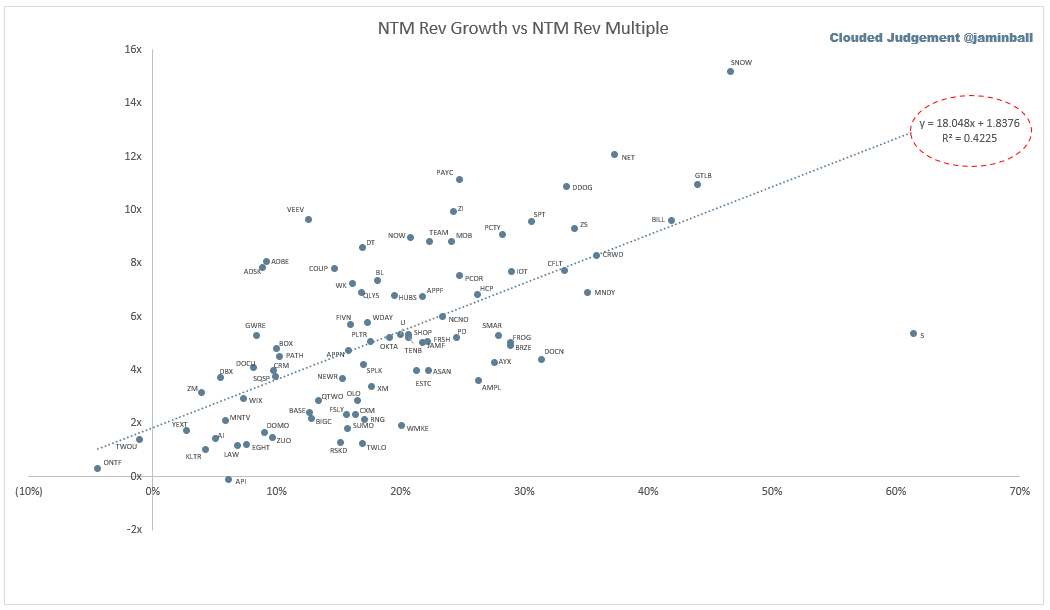

EV/NTM 收入倍数 vs NTM 收入增长的散点图

增长与估值倍数有何相关性?

1

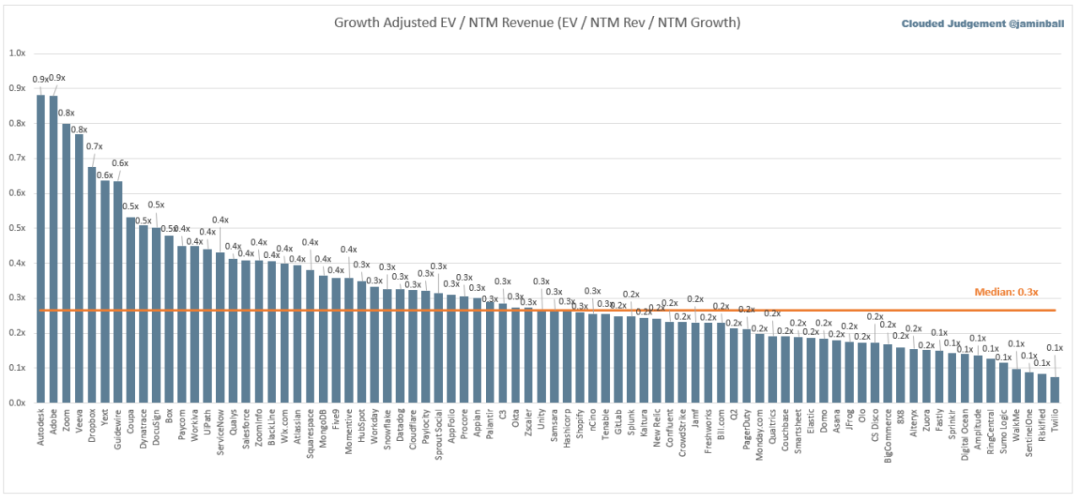

增长调整后的 EV / NTM Rev

下图显示的是 EV/NTM 的一致预期结果。

该图的目的是显示每只股票相对于其增长预期的相对便宜(或昂贵)程度。

-

NTM 增长率中位数:17% -

LTM 增长率中位数:29% -

利润率中位数:74% -

营业利润率中位数:-25% -

FCF 利润率中位数:0% -

净留存率中位数:120% -

获客成本回报中位数:38个月 -

S&M 收入百分比中位数:48% -

R&D 收入百分比中位数:28% -

G&A 收入百分比中位数:20%

1

总表

40 法则的计算公式为 LTM 增长率 + LTM FCF 利润率。

FCF 的计算方式为经营现金流 – 资本支出。